La Stellar Development Foundation, desarrolladores de la red Stellar, lanzó un marco de inclusión financiera para juzgar la eficacia de los proyectos blockchain de los mercados emergentes. El marco fue desarrollado en cooperación con los consultores PricewaterhouseCoopers International (PwC) y fue explicado en un libro blanco publicado el 25 de septiembre.

Utilizando este marco, los equipos concluyeron que las soluciones de pagos blockchain aumentaron significativamente el acceso a productos financieros al reducir las tarifas al 1% o menos. También descubrieron que los productos blockchain han aumentado la velocidad de los pagos y han ayudado a los usuarios a evitar la inflación.

Algunos desarrolladores de blockchain afirman que sus productos pueden mejorar la “inclusión financiera. En otras palabras, dicen que sus productos pueden brindar servicios a personas no bancarizadas que viven en el mundo en desarrollo. Hacer esta afirmación se ha convertido en una forma eficaz para que algunos proyectos Web3 obtengan financiación. Por ejemplo, el Fondo de las Naciones Unidas para la Infancia (UNICEF) ha listado ocho proyectos blockchain que ha ayudado a financiar hasta ahora basados en esta idea.

Sin embargo, en su artículo, Stellar y PwC argumentaron que los proyectos pueden no mejorar la inclusión financiera si no tienen un marco para evaluar lo que se necesita para tener éxito. “Como ocurre con cualquier innovación tecnológica, la necesidad de una gobernanza sólida y principios de diseño responsable son clave para una implementación exitosa”, dijeron.

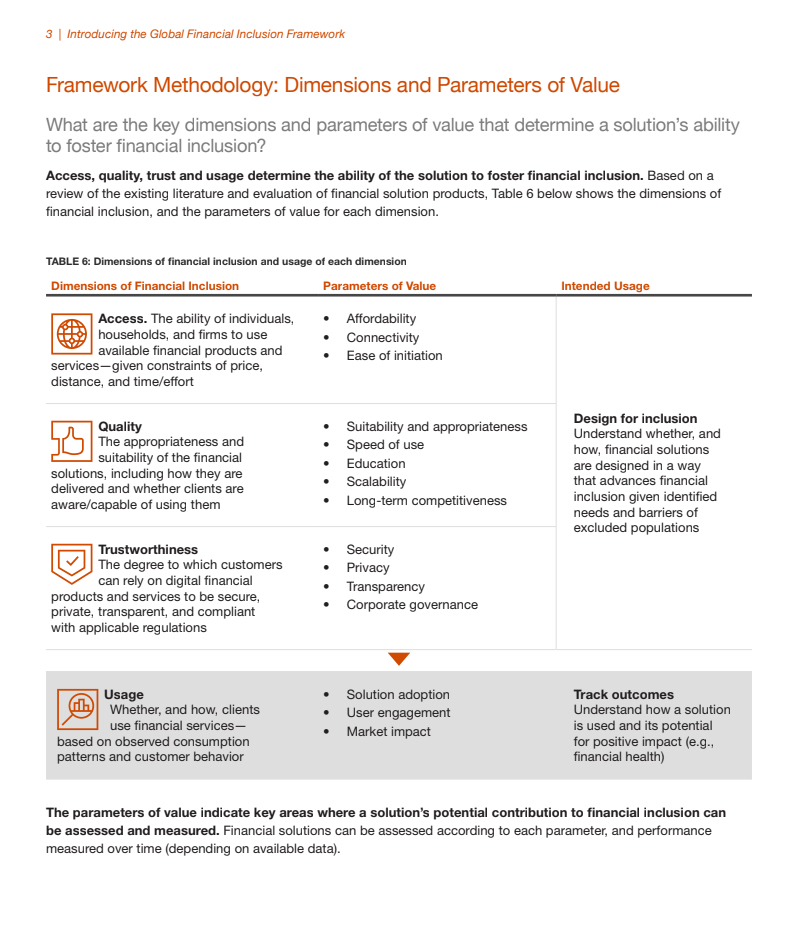

Para ayudar a fomentar esta gobernanza, los dos equipos propusieron un marco para juzgar si un proyecto probablemente promoverá la inclusión financiera. El marco consta de cuatro parámetros: acceso, calidad, confianza y uso. Cada uno de estos parámetros se divide en más subparámetros. Por ejemplo, el “acceso” se desglosa en asequibilidad, conectividad y facilidad de inicio.

Cada explicación de un subparámetro incluye una forma propuesta de medirlo. Por ejemplo, Stellar y PwC enumeran “# de CICO [cash in/cash out] ubicaciones dentro de la región de población objetivo relevante” como una forma de medir la métrica de “conectividad”. Esto tiene como objetivo ayudar a garantizar que los proyectos puedan medir científicamente su eficacia en lugar de depender de conjeturas.

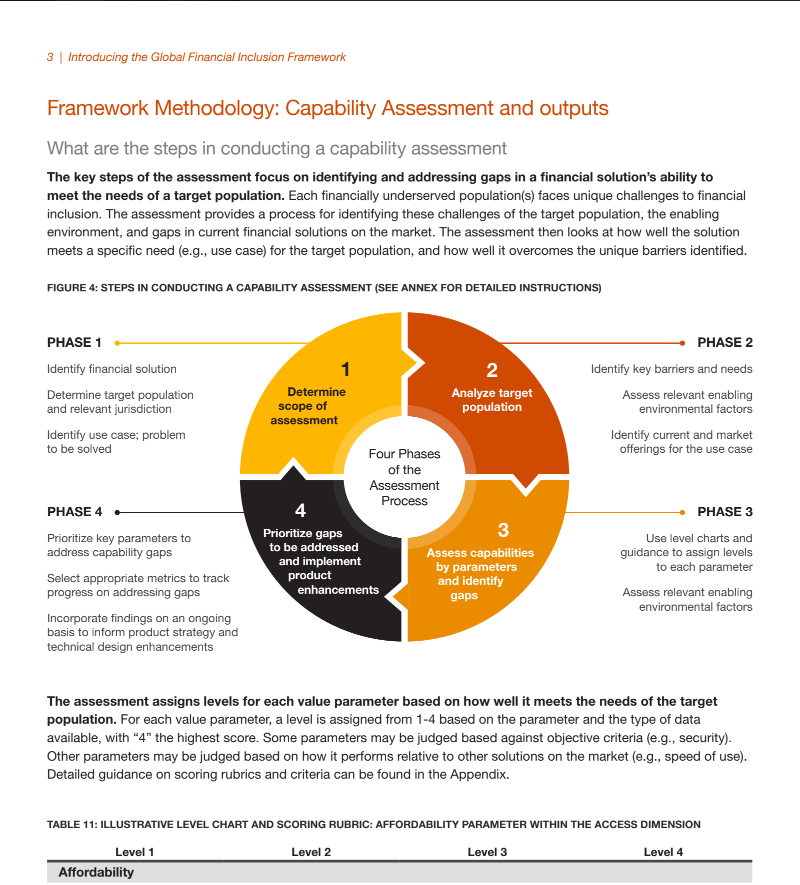

Los equipos también sugirieron un proceso de evaluación de cuatro fases al que deberían someterse los proyectos para resolver un problema de inclusión financiera. El proyecto debe identificar una solución, la población objetivo y la jurisdicción relevante en la primera fase. En la fase 2, deben identificar las barreras que impiden que la población objetivo reciba servicios financieros. En la fase 3, deben utilizar “gráficos de niveles y orientación” para determinar los mayores obstáculos para la incorporación de usuarios. Y en la fase final, deberían implementar soluciones que “prioricen parámetros clave” para hacer el uso más eficaz de los fondos.

Utilizando este marco, los equipos identificaron al menos dos soluciones blockchain que han demostrado ser efectivas para mejorar la inclusión financiera. El primero son los pagos. Los equipos descubrieron que las aplicaciones financieras tradicionales cobran un promedio de 2,7% a 3,5% por enviar dinero entre Estados Unidos y el mercado estudiado, mientras que las soluciones basadas en blockchain cobran un 1% o menos, según un estudio de 12 aplicaciones que operan en Colombia. Argentina, Kenia y Filipinas. Descubrieron que estas aplicaciones aumentaban el acceso al hacer que los pagos electrónicos estuvieran disponibles para personas que de otro modo no podrían pagarlos.

La segunda solución eficaz que encontraron fue el ahorro. El equipo afirmó que una aplicación de moneda estable en Argentina permite a los usuarios invertir en un activo digital resistente a la inflación, ayudándoles a preservar su riqueza cuando de otro modo la habrían perdido.

Relacionado: El candidato presidencial argentino quiere que las CBDC ‘resuelvan’ la hiperinflación

Stellar Network ha estado a la vanguardia de la inclusión de pagos en mercados financieros desatendidos. En diciembre, anunció un programa para ayudar a las organizaciones benéficas a distribuir fondos a ayudar a los refugiados ucranianos que huyen de la guerra. El 26 de septiembre, anunció una asociación con Moneygram para producir una billetera criptográfica sin custodia que pueda usarse en más de 180 países. Sin embargo, algunos expertos financieros y monetarios han criticado el uso de criptomonedas en los mercados emergentes. Por ejemplo, un artículo publicado por el Banco de Pagos Internacionales el 22 de agosto argumentaba que La criptomoneda tiene “riesgos financieros amplificados” en las economías de mercados emergentes.

Fuente Traducida desde cointelegraph.com