Éter (ETH) experimentó un sorprendente repunte del 8% el 9 de noviembre, superando la barrera de los 2.000 dólares y alcanzando su nivel de precios más alto en seis meses. Este aumento, provocado por la noticia de que BlackRock registró el iShares Ethereum Trust en Delaware, resultó en liquidaciones por valor de 48 millones de dólares en futuros cortos de ETH. El anuncio inicial lo realizó @SummersThings en una red social, confirmado posteriormente por los analistas de ETF de Bloomberg.

El iShares Ethereum Trust acaba de registrarse en Delaware.

Por contexto, iShares Bitcoin Trust de BlackRock se registró de manera similar 7 días antes de presentar la solicitud de ETF ante la SEC. Detalles abajo.

[announcement: I’m moving to @SynopticCom soon] pic.twitter.com/IYafIaxMzA

– Veranos (@SummersThings) 9 de noviembre de 2023

La noticia alimentó expectativas optimistas con respecto a una posible presentación de un ETF al contado de Ether por parte de BlackRock, un administrador de activos de 9 billones de dólares. Esta especulación sigue al registro iShares Bitcoin Trust de BlackRock en Delaware en junio de 2023, una semana antes de su inicial. aplicación puntual de ETF de Bitcoin. Sin embargo, sin una declaración oficial de BlackRock, es posible que los inversores se hayan apresurado, aunque la enorme influencia del administrador de activos en las finanzas tradicionales deja a quienes apuestan contra el éxito de Ether en una posición precaria.

Los traders profesionales realizaron apuestas alcistas en ETH utilizando derivados

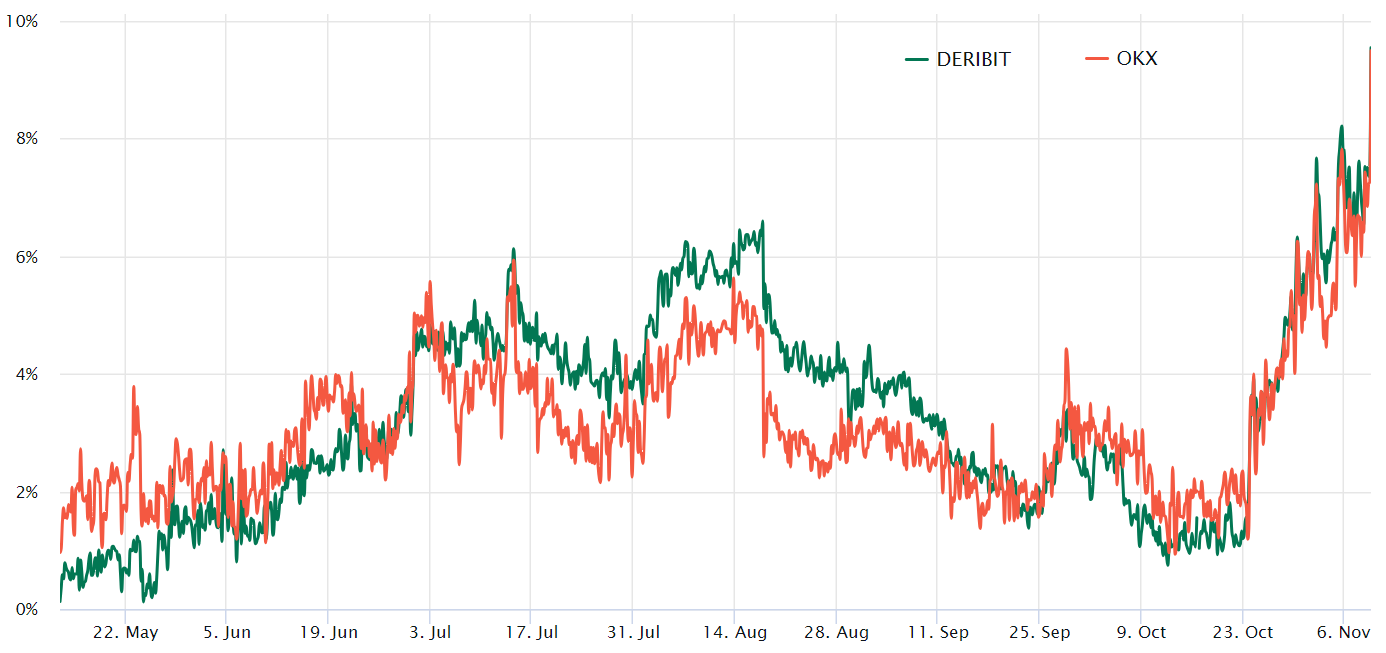

Para comprender cómo se posicionan los traders profesionales después del repunte sorpresa, conviene analizar las métricas de los derivados de ETH. Normalmente, los futuros mensuales de Ether se negocian con una prima anualizada del 5% al 10% en comparación con los mercados al contado, lo que indica que los vendedores exigen dinero adicional para posponer la liquidación.

La prima de futuros de Ether, que saltó al 9,5% el 9 de noviembre, marcó el nivel más alto en más de un año y superó el umbral neutral del 5% el 31 de octubre. Este cambio puso fin a un período bajista de dos meses y a una baja demanda de contratos largos apalancados. posiciones.

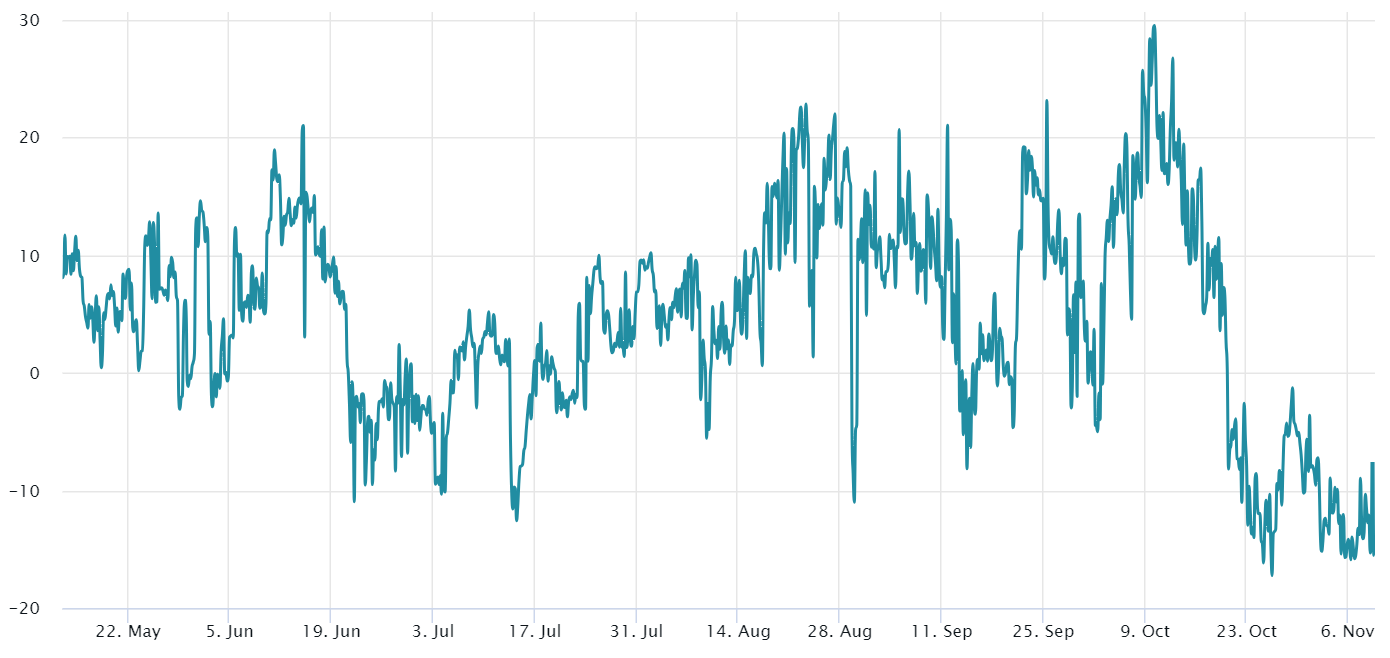

Para evaluar si la ruptura por encima de los 2.000 dólares ha generado un optimismo excesivo, los operadores deberían examinar los mercados de opciones de Ether. Cuando los comerciantes anticipan una caída en el precio de Bitcoin, el sesgo delta del 25% tiende a aumentar por encima del 7%, mientras que los períodos de entusiasmo generalmente lo ven caer por debajo del 7% negativo.

El sesgo delta del 25% de las opciones de Ether pasó de neutral a alcista el 31 de octubre, y el sesgo actual del -13% es el más bajo en más de 12 meses, pero está lejos de ser demasiado optimista. Un nivel tan saludable ha sido la norma durante los últimos 9 días, lo que significa que los inversores de Ether anticipaban el impulso alcista.

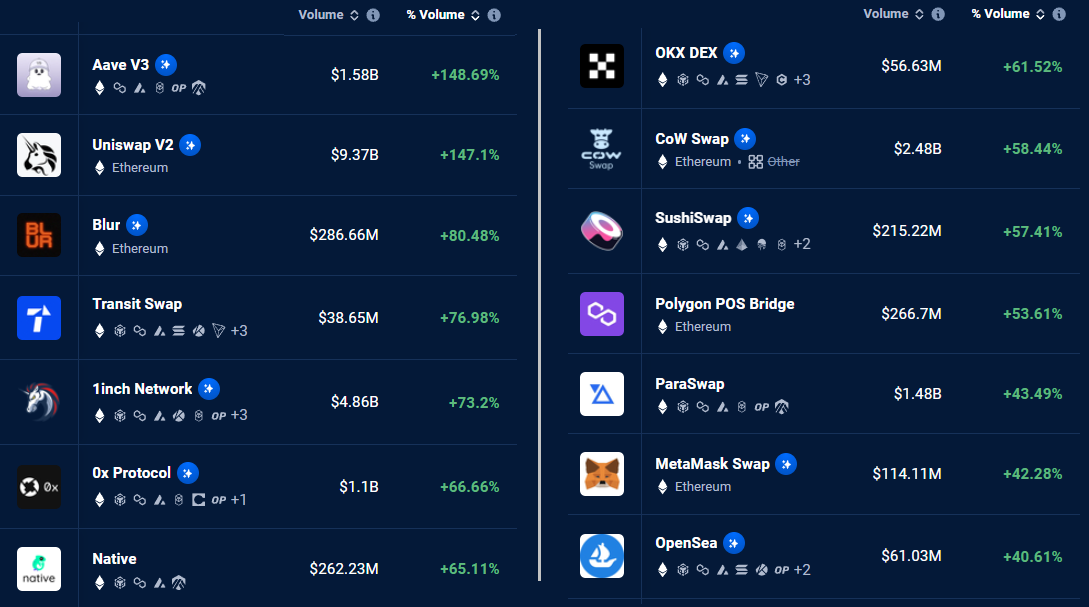

No hay duda de que los alcistas de Ether tomaron la delantera independientemente de la narrativa spot del ETF, ya que ETH subió un 24% antes de las noticias de BlackRock, entre el 18 de octubre y el 8 de noviembre. Esta acción del precio refleja una mayor demanda de la red Ethereum, como lo refleja el principales aplicaciones descentralizadas (DApps) 30 días volúmenes.

Aún así, al analizar la estructura más amplia del mercado de criptomonedas, especialmente los indicadores minoristas, hay cierta inconsistencia con el creciente optimismo y la demanda de apalancamiento utilizando derivados de Ether.

Relacionado: El lanzamiento del ETF de Bitcoin podría retrasarse más de un mes después de la aprobación de la SEC

Los indicadores minoristas apuntan a una demanda inactiva de ETH y criptomonedas

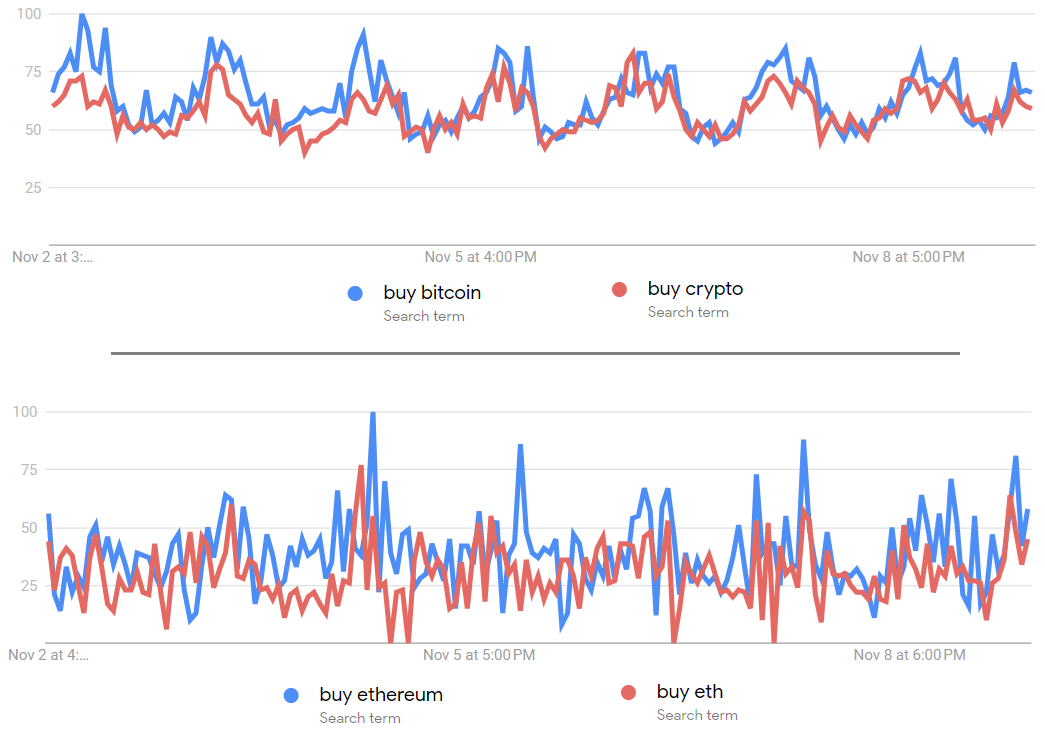

Para empezar, las búsquedas en Google de “Comprar Ethereum”, “Comprar ETH” y “Comprar Bitcoin” han estado estancadas durante la última semana.

Se podría argumentar que los comerciantes minoristas suelen retrasarse en las corridas alcistas, normalmente entrando en el ciclo un par de días o semanas después de que se hayan alcanzado los precios más importantes y el máximo de seis meses. Sin embargo, ha habido una demanda cada vez menor de criptomonedas cuando se utiliza la prima de las monedas estables como indicador de la actividad de los comerciantes minoristas de criptomonedas chinos.

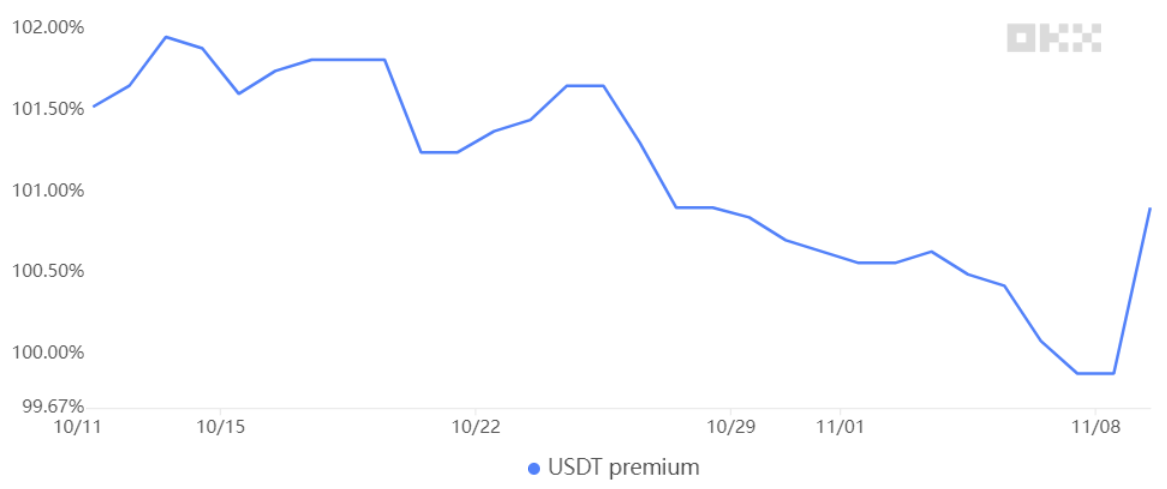

La prima de la moneda estable mide la diferencia entre el USD Tether peer-to-peer con sede en China (USDT) operaciones y el dólar estadounidense. La demanda de compra excesiva tiende a presionar el indicador por encima del valor razonable al 100%, y durante los mercados bajistas, la oferta de mercado de Tether se inunda, provocando un descuento del 2% o más.

Actualmente, la prima de Tether en OKX es del 100,9%, lo que indica una demanda equilibrada por parte de los inversores minoristas. Tal nivel contrasta con el 102% del 13 de octubre, por ejemplo, antes de que la capitalización total del mercado de criptomonedas aumentara un 30,6% hasta el 9 de noviembre. Esto demuestra que los inversores chinos aún no han presentado una demanda excesiva de moneda fiduciaria a moneda fiduciaria. Conversión criptográfica utilizando monedas estables.

En esencia, el repunte del Ether por encima de los 2.000 dólares parece haber sido impulsado por los mercados de derivados y la expectativa de una aprobación al contado del ETF. La falta de demanda minorista no es necesariamente un indicador de una corrección inminente. Sin embargo, el revuelo en torno al registro Ethereum Trust de BlackRock, junto con el apalancamiento excesivo en los derivados de ETH, genera preocupación, poniendo a prueba el nivel de soporte de $2,000.

Este artículo tiene fines de información general y no pretende ser ni debe tomarse como asesoramiento legal o de inversión. Los puntos de vista, pensamientos y opiniones expresados aquí son únicamente del autor y no reflejan ni representan necesariamente los puntos de vista y opiniones de Cointelegraph.

Fuente Traducida desde cointelegraph.com