La economía enfrenta tres problemas principales:

1. Una tasa de inflación de tres dígitos anualizada.

2. Muy pocas reservas disponibles en el Banco Central que exige un estricto control cambiario, el cual deriva en una brecha del ciento por ciento.

3. Un ciclo muy largo de ingresos de trabajadores y jubilados insuficientes para sostener un bienestar básico y, en especial, para proyectar un futuro inmediato aliviado.

Para abordar estos desafíos en forma simultánea se requiere un diagnóstico preciso para evitar el fiasco de una política económica con medidas desacertadas para atender estas cuestiones específicas.

Los tres candidatos presidenciales con más volumen electoral tienen lecturas diferentes sobre qué hacer en el frente económico. En forma sintética, el plan de cada uno es el siguiente:

1. Javier Milei concentra la propuesta en la dolarización y en un fortísimo ajuste fiscal.

2. Carlos Melconian (Patricia Bullrich) enfatiza la necesidad de realizar reformas estructurales (del Estado y laboral, entre otras) acompañadas de un ordenamiento de las cuentas públicas.

3. Sergio Massa define el objetivo prioritario de incrementar las exportaciones y el equilibrio fiscal en la búsqueda de los superávit gemelos, como los que se registraron en el gobierno de Néstor Kirchner.

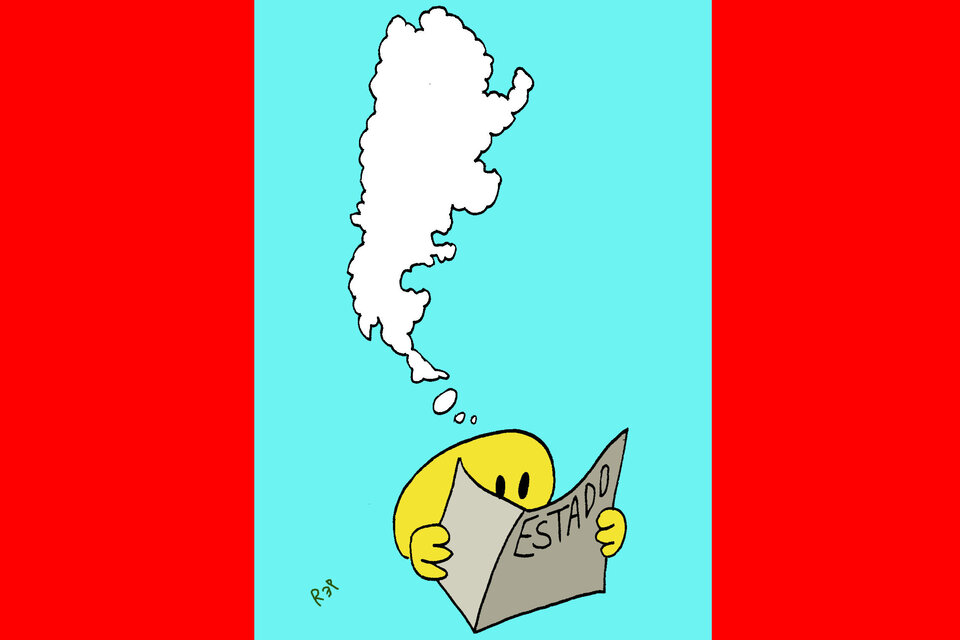

El aspecto medular para pensar cuál puede llegar a ser el recorrido de la economía a partir de 2024 es saber identificar las medidas inmediatas que sean efectivas para encarar los tres problemas mencionados al comienzo. Deberán ser iniciativas alejadas de ajustes regresivos o reformas del Estado, propuestas que no responden a las necesidades urgentes de la mayoría de la población.

Sin ingresar en el detalle de las ideas de cada uno de los candidatos, la economía argentina no requiere de un ajuste fiscal desmedido, de la reducción del gasto del Estado ni de privatizaciones de empresas públicas. Quienes las proponen, en realidad, sólo están atrapados de anteojeras ideológicas (ortodoxas) y/o tienen la vocación de entregar negocios públicos a unos pocos, además de proteger intereses de grupos privilegiados. No son senderos que permitirán bajar la inflación, sumar dólares en el Banco Central ni mejorar el ingreso de trabajadores y jubilados.

No es la cuestión fiscal; es la expectativa de devaluación

La evidencia de estos años muestra que las fuentes inflacionarias centrales se encuentran en la inestabilidad del mercado cambiario, en la elevación del costo financiero por elevadísimas tasas de interés y en los aumentos de tarifas de servicios públicos y de los combustibles.

El consenso de los economistas apunta a que el origen de la inflación local se debe al desequilibrio de las cuentas públicas, puesto que entienden que los aumentos generales de precios son un fenómeno exclusivamente monetario. De ahí viene la consigna “la emisión de dinero es más inflación”.

Un fuerte liderazgo político puede limitar la presencia tóxica de este tipo de intervenciones que, como se sabe, no terminan bien porque equivoca la secuencia de la dinámica de los aumentos de precios.

El error parte de no considerar o minimizar el carácter bimonetario de la economía argentina, con escasez de reservas en el Banco Central, un muy estrecho mercado de financiamiento en moneda doméstica, y un elevado endeudamiento en dólares además con el FMI como primer acreedor individual.

Al no incorporar en el análisis estas características, la obsesión fiscalista como única vía de política antiinflacionaria no resulta efectiva. El punto de partida entonces se encuentra en la restricción externa (pocos dólares en el Banco Central) que determina las presiones devaluacionistas. Aquí aparece la influencia del rasgo bimonetario, puesto que, ya sea por la brecha cambiaria o por las expectativas de devaluación, el comportamiento de cobertura (aumento de precios preventivos) se ha generalizado ante la reiteración de las crisis del sector externo a lo largo de varias décadas.

La cuestión fiscal irrumpe en este cuadro por la debilidad de la demanda de dinero y la tendencia de calcular en dólares los márgenes de comercialización y de ganancias, precisamente por la profundización de la economía bimonetaria.

Cómo juega entonces la emisión de dinero

La emisión monetaria, cuando culmina el proceso de circulación de intercambio de bienes y servicios, con una demanda de dinero frágil termina presionando en el mercado cambiario por la voluntad de convertir a dólares los excedentes generados en el circuito de producción y comercialización. Como no existen suficientes dólares para satisfacer las diferentes y crecientes demandas de billetes verdes, la especulación sobre la paridad cambiaria oficial o directamente la devaluación del tipo de cambio se trasladan a los precios.

La prueba más contundente de esta dinámica viciosa fue el ajuste cambiario del día después de las elecciones PASO. Medida derivada de la extorsión del Fondo Monetario Internacional para habilitar el desembolso de 7500 millones de dólares.

El traslado a precios (pass through, según la definición técnica de economistas) fue inmediato. La velocidad de repetir la variación porcentual de la devaluación en la remarcación de precios fue la más rápida de todos los pass through anteriores.

Los aumentos de precios no fueron por la emisión de dinero, sino por la devaluación. O sea, el shock inflacionario del anterior y de este mes será por el ajuste cambiario obligado por las presiones del acreedor dominante, medida dañina aceptada por la situación de debilidad extrema de las reservas. Devaluación que se aplicó en una economía que va profundizando de este modo su bimonetarismo por cada nuevo cimbronazo con la paridad peso-dólar.

No existe una crisis generalizada

La insistencia de indicar que la actual crisis es igual o peor a la de 1989, cuando fue la devastación de la hiperinflación, o la de 2001, cuando el estallido de la convertibilidad fue dramático, tiene el objetivo de confundir. Se trata de una estrategia de engaño para justificar un fuerte ajuste fiscal –innecesario para atender los problemas económicos inmediatos-, avanzar sobre derechos de trabajadores y jubilados y, de este modo, beneficiar intereses de fracciones del poder económico.

El nivel de actividad se sostiene, aunque existen situaciones críticas de acceso a insumos importadores, precisamente, por la restricción de reservas. El mercado de trabajo sigue mostrando un fuerte dinamismo en la creación de empleo, con las restricciones conocidas de bajos salarios en términos reales y de precariedad laboral.

Un reciente informe de la consultora Ecolatina da cuenta del panorama en ambos frentes. Menciona que la actividad se contrajo en los primeros seis meses del 2023 en 1,9 por ciento interanual, pero excluyendo el desempeño del agro la economía está mostrando bastante resistencia. El resto de los sectores creció a un ritmo de 1,6 por ciento interanual.

El leve crecimiento de la economía (excluido el sector Agropecuario) se logró por mayores importaciones, menores reservas internacionales y mayor utilización de yuanes y deuda comercial.

El reporte afirma que este comportamiento “deja en evidencia que el efecto de la sequía tuvo un traslado menor al esperado al resto de los sectores de bienes y servicios“. Lo que no menciona es que este resultado fue por la deliberada estrategia oficial de defender el nivel de actividad económica vía utilización de reservas, determinación de tipos de cambios diferenciales para sumar dólares al Banco Central y por políticas fiscales y financieras con subsidios destinadas a sectores de la producción y de servicios.

El Ministerio de Trabajo publicó los datos del empleo formal a junio pasado con un resultado que desmiente los pronósticos de recesión. Creció 4,3 por ciento internacional y acumula una mejora del 4,6 por ciento en el primer semestre.

El último Informe de Coyuntura de Cifra-CTA, elaborado por Pablo Manzanelli y Leandro Amoretti, explica que el panorama económico no se encuentra en una fase recesiva consolidada, ya que el nivel de actividad en el primer semestre del año creció al 1% interanual si se excluye al sector agropecuario afectado por la sequía.

Para agregar que a pesar de la tendencia descendente de la actividad económica desde mediados del año pasado, la generación de empleo no cesó y acumula la creación de 1 millón de puestos de trabajo formales durante el gobierno del Frente de Todos, que se divide en partes iguales entre asalariados y trabajadores independientes.

“Este es uno de los factores que permiten sostener el consumo privado y, de esta manera, impedir la consolidación del proceso recesivo. Pero resulta impotente para revertir el bajo nivel salarial heredado del gobierno de Juntos por el Cambio en un contexto de alta inflación”, señala el reporte de Cifra-CTA.

La necesidad de un plan de estabilización con acuerdo político

Aplicar un ajuste generalizado en el 2024 sería una imperdonable mala praxis, puesto que revelaría que economistas en el rol de gestión pública entienden poco y nada de la dinámica macroeconómica. Mucho menos de la responsabilidad política que tiene un gobierno con el bienestar socioeconómico de la población.

Los desafíos inmediatos que enfrenta la economía es poder articular un acuerdo político para implementar un plan de estabilización propio, reconociendo las debilidades y fortalezas de la actual macroeconomía. El orden de intervención es el inverso al que plantea la mayoría de los economistas. No se trata de definir medidas para que sean aceptadas por los políticos, sino que tienen que haber un contrato político transversal de fuerzas democráticas para luego consolidar el contenido del plan de estabilización.

Muchos han estudiado el plan israelí de la primera mitad de la década del ’80 del siglo pasado, pero pocos han destacado que el primer y principal aspecto de este exitoso programa de estabilización fue el acuerdo político y el pacto social entre el sindicalismo y el mundo empresarial, con la intermediación activa del Estado.

Existe margen para aumentar salarios sin que suban los precios

Varios componentes integran un plan de estabilización. Uno de ellos es el acuerdo de precios y salarios: se define un alza de los ingresos de los trabajadores y posterior congelamiento de precios, para luego de lograda una baja sustancial de la tasa de inflación empezar a liberar los precios en forma paulatina.

La previsible queja del mundo empresarial quedaría descolocada cuando se observa la evolución de los márgenes brutos. Tarea que realizó la Secretaría de Política Económica, a cargo de Gabriel Rubinstein, mostrando que tuvieron un incremento notable al pasar, en el total del Indice de Precios al Consumidor (IPC), de 25% en 2017 a más del 46% en los meses de abril a junio 2023.

Los técnicos de la secretaría han venido analizando la evolución de los márgenes empresariales brutos, a partir de los datos del IPC que publica el Indec. Esta estimación surge como resultado del cómputo de costos en el IPC, donde se consideran las variaciones de los precios internacionales, el tipo de cambio oficial y los costos salariales.

“A pesar de que la inmensa mayoría de las empresas tienen acceso al dólar oficial para el pago de importaciones, la persistencia de una brecha cambiaria muy alta ha facilitado que muchas empresas, con o sin problemas de acceso al mercado oficial, y con o sin problemas de acceso a los mayores plazos de financiamiento de las mismas, hayan encontrado espacio para subir precios más allá de sus verdaderos costos y márgenes normales de utilidad”, afirma el informe del Ministerio de Economía.

Evalúa entonces que “esto crea una oportunidad para políticas antiinflacionarias que permitan bajar tales márgenes, sin afectar al salario real ni la competitividad del peso”. En el caso de Alimentos y Bebidas era del 5% en agosto de 2018 y en junio 2023 era de 42%.

El mencionado informe de Cifra-CTA cuantifica este proceso de transferencia de ingresos del trabajo al capital. Fueron 70.000 millones de dólares durante el gobierno del Frente de Todos y asciende a un total de 101.000 millones si se incorporan los resultados de la gestión de Macri.