Si bien los críticos descartaron gran parte del revuelo inicial en torno al mercado de activos tokenizados del mundo real (RWA), el sector ha estado en auge durante el último año. De hecho, Boston Consulting Group espera La tokenización de activos ilíquidos globales será una industria de 16 billones de dólares para finales de la década.

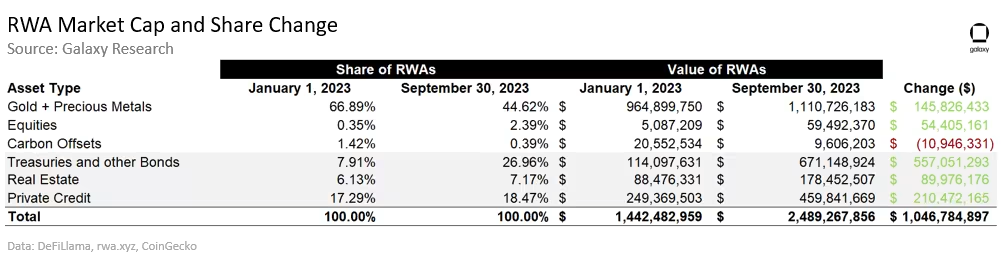

Se están tokenizando activamente una variedad de categorías de activos y generando inversiones, con datos recientes sugerencia que el valor total de los activos tokenizados del mundo real alcanzó un máximo histórico de 2.750 millones de dólares en agosto. Y aunque la métrica ha bajado desde entonces, todavía se sitúa en unos respetables 2.490 millones de dólares al 30 de septiembre.

Según una encuesta conjunta realizada por la firma de investigación y asesoría Celent y el gigante bancario estadounidense BNY Mellon, el 91% de los inversores institucionales son interesado al invertir su dinero en activos tokenizados, y el 97% está de acuerdo en que la tokenización revolucionará el ámbito de la gestión de activos.

Matthijs de Vries, cofundador de AllianceBlock, una empresa que construye un mercado tokenizado descentralizado, dijo a Cointelegraph que este tipo de estadísticas dan una idea del impacto que las inversiones de nivel institucional tienen en la industria.

“Se espera que esta tendencia dé como resultado un crecimiento exponencial en la industria de los RWA tokenizados, particularmente a medida que fluye más liquidez hacia el espacio. Esto conducirá a un mercado alcista más sostenible con menos fuga de capitales en su punto máximo”, añadió.

¿A qué se debe el repentino aumento del interés?

Desde fuera, la tokenización de los RWA parece estar ganando impulso debido a una mayor claridad regulatoria en jurisdicciones específicas (como Suiza) y proyectos piloto exitosos.

De Vries dijo que los rendimientos insostenibles en las finanzas descentralizadas (DeFi), que llevaron al colapso de muchos proyectos criptográficos importantes en 2022, han llevado a los inversores a buscar rendimientos reales y sostenibles, como los disponibles con RWA tokenizados.

Explicó: “Los inversores ahora buscan explicaciones transparentes sobre el origen de estos rendimientos, lo que hace que los RWA tokenizados sean más atractivos debido a sus claras fuentes de rendimiento y un mayor reconocimiento por parte de los actores tradicionales”.

“Los inversores han comenzado a darse cuenta de que si no se puede explicar fácilmente de dónde proviene el rendimiento, probablemente colapsará en algún momento. Con los RWA tokenizados, la fuente del rendimiento se puede explicar fácilmente a los nativos criptográficos y a los nuevos participantes”.

El sector inmobiliario es un área en la que la tokenización ha tenido un impacto significativo. Tal como están las cosas, es la clase de activo más grande del mundo, con un estimado Valor de 613 billones de dólares en 2023.

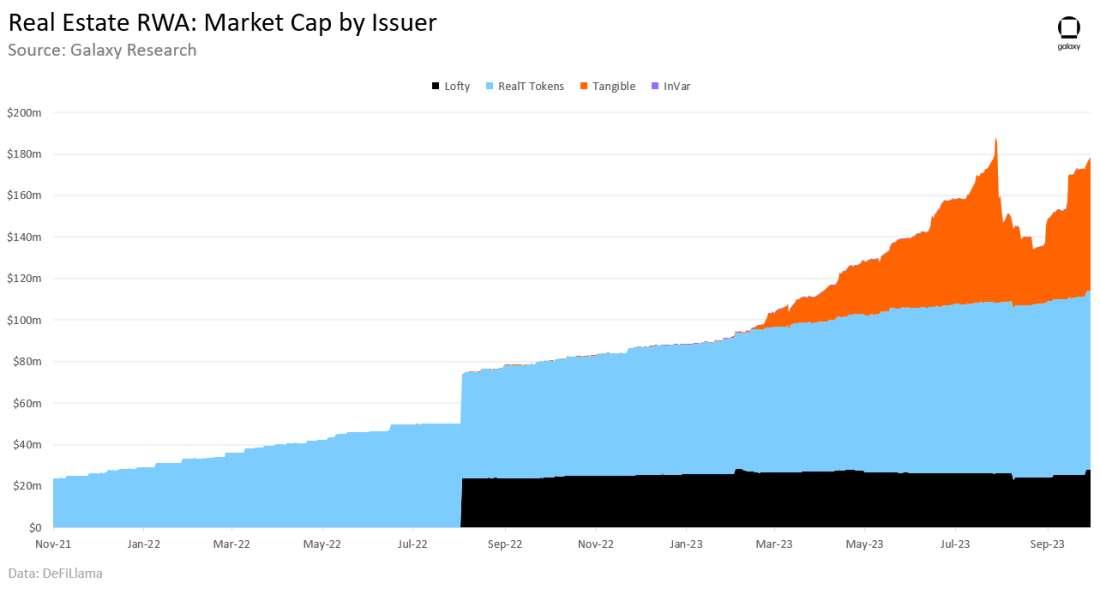

Entre el primer y el tercer trimestre de 2023, el valor de los bienes raíces en cadena creció un 102%, o aproximadamente 90 millones de dólares.

El valor agregado de los activos tokenizados, que en algunos casos representan derechos fraccionados sobre bienes raíces, asciende a 178 millones de dólares al 30 de septiembre. RealT, un emisor de bienes raíces tokenizados, posee la mayor parte del mercado. Tangible, otro emisor de RWA centrados en bienes raíces, fue testigo del mayor crecimiento entre sus pares. El valor total de los tokens de Tangible se disparó de apenas 100.000 dólares a la impresionante cifra de 64 millones de dólares durante los primeros tres trimestres de 2023.

Bernard Lau, cofundador y director ejecutivo de la empresa de inversión inmobiliaria basada en blockchain Labs Group, dijo a Cointelegraph que la tokenización de bienes raíces es probablemente el mejor uso para esta tecnología en la actualidad. Debido a su estabilidad y valor de los activos tangibles, Lau cree que los bienes raíces se destacan de los demás como una inversión muy sólida.

Reciente: Conozca al artista guerrillero que organizó un ‘tiro de alfombra’ criptográfico frente a la SEC

“Anteriormente, muchos inversores de entornos económicos más bajos se encontraban excluidos del juego inmobiliario debido a que la barrera de entrada era demasiado alta”, dijo. “Y como muchos quedaron fuera de esta ecuación, recurrieron a invertir en acciones y bonos. Sin embargo, ahora que los individuos pueden invertir en fracciones de casas, edificios o incluso complejos turísticos, más personas pueden participar, lo que impulsa el crecimiento que observamos en el mercado”.

Más allá de las inversiones inmobiliarias

Si bien los bienes raíces han sido sin duda un caso de uso popular para la tokenización, de Vries cree que este espacio podría enfrentar numerosos desafíos en el futuro, principalmente debido a las diferentes leyes y registros en las diferentes jurisdicciones. En su opinión, la tokenización se traduce de manera más fluida en clases de activos como objetos coleccionables exclusivos, diamantes, relojes de lujo, autos clásicos, valores e incluso créditos de carbono.

Además, la influencia de la tokenización también se puede sentir activamente en el ámbito de las finanzas tradicionales, especialmente en relación con instrumentos populares como bonos, acciones y fondos cotizados en bolsa (ETF). Adam Levi, cofundador de Backed, una plataforma para activos tokenizados del mundo real, dijo a Cointelegraph que esta transición es natural:

“El mercado necesita rendimientos estables. En un mercado bajista, los productos de renta fija proporcionan esto. A nivel mundial, las tasas de interés han subido y todos quieren capitalizar este rendimiento casi libre de riesgo. No hemos visto mucho interés en las acciones tokenizadas en este momento a pesar de que el S&P 500 ha subido alrededor del 17% en lo que va del año. Sin embargo, hemos visto particularmente una creciente demanda de productos de renta fija no denominados en dólares”.

Protocolo de ángulo recientemente lanzado el primer euro estable con rendimiento que utiliza bC3M, un ETF de renta fija denominado en euros. Asimismo, Backed ha lanzado tres productos denominados en euros como parte de su repertorio financiero. “A continuación, estamos explorando ETF en libras esterlinas y reales”, añadió Levi.

Tesoros estadounidenses tokenizados

En los últimos meses, la valoración de las letras del Tesoro, los bonos y los mercados monetarios tokenizados de EE. UU. ha aumentado hasta un la friolera de 685 millones de dólares. El atractivo de los bonos del Tesoro tokenizados ha ido creciendo entre los aficionados a los activos digitales, especialmente porque el rendimiento de los bonos del gobierno de EE. UU. (generalmente percibidos como una tasa de interés libre de riesgo) ahora ha eclipsado los rendimientos de la mayoría de las ofertas de DeFi.

Solo durante 2023, el mercado ha visto el debut de varios actores nuevos, como OpenEden, Ondo Finance y Maple Finance, cada uno de los cuales presentó sus propios productos de Tesorería centrados en blockchain dirigidos a inversores expertos, empresas de activos digitales y organizaciones autónomas descentralizadas.

Debido a estas tendencias que emergen rápidamente, los investigadores de Bernstein Private Wealth Management creen que para 2028, alrededor del 2% de la oferta monetaria mundial (a través de monedas estables y monedas digitales de los bancos centrales) podría tokenizarse, lo que elevaría la valoración del sector a 5 billones de dólares.

Las empresas de tokenización de UBS y JPMorgan

A principios de este mes, los gigantes bancarios UBS y JPMorgan lograron avances significativos en la tokenización de activos, presentando plataformas para facilitar una interacción perfecta entre los activos financieros tradicionales y la tecnología blockchain. La USB, por ejemplo. anunció el piloto en vivo de un fondo tokenizado de compañía de capital variable (VCC) bajo el nombre de Project Guardian, dirigido por el banco central de Singapur.

Este esfuerzo, parte de un paraguas más amplio de VCC, tiene como objetivo introducir varios activos del mundo real en la cadena de bloques. UBS Asset Management, a través de su servicio interno UBS Tokenize, ya ha llevado a cabo una prueba piloto controlada del fondo del mercado monetario tokenizado, participando en actividades como reembolsos y suscripciones de fondos.

Según Thomas Kaegi, director de UBS Asset Management en Singapur y el sudeste asiático, el proyecto es un paso fundamental para descifrar las complejidades de la tokenización de fondos, con la esperanza de reforzar la liquidez del mercado y la accesibilidad para los clientes.

JPMorgan lanzó su plataforma de tokenización basada en blockchain – la Tokenized Collateral Network (TCN) – con el coloso de la gestión de activos BlackRock entre su clientela inaugural. La plataforma, diseñada para transformar activos tradicionales en contrapartes digitales, ejecutó su primera operación transmutando acciones de un fondo del mercado monetario en tokens digitales.

En esta transacción pionera entre JPMorgan y BlackRock, los activos transferidos a Barclays Bank sirvieron como garantía para un intercambio de derivados extrabursátil entre las entidades.

La TCN, que se sometió a sus primeras pruebas internas en mayo de 2022, ahora cuenta con una creciente cartera de clientes y transacciones, con el objetivo de acelerar las liquidaciones tradicionales en la cadena de bloques. en un declaraciónTyrone Lobban, director de Onyx Digital Assets en JPMorgan, enfatizó la capacidad de la plataforma para desbloquear capital para utilizarlo como garantía en transacciones en curso, aumentando así la eficiencia.

Novedades más destacables en torno al espacio.

Untangled Finance, un mercado para RWA tokenizados, se lanzó recientemente en la red Celo después recepción una inyección de capital de riesgo de 13,5 millones de dólares, encabezada por Fasanara Capital de Londres, para transferir crédito privado tokenizado a blockchain.

La plataforma, que se espera que se expanda al ecosistema Ethereum y Polygon a través del Protocolo de interoperabilidad entre cadenas de Chainlink, tiene como objetivo acercar el valor actual de 550 millones de dólares en crédito privado en los rieles DeFi a la enorme valoración de 1 billón de dólares del mercado de crédito privado tradicional.

Además, a finales de 2022, el gestor de activos WisdomTree presentó nueve fondos digitales tokenizados. sumándose al que comenzó con éxito a principios de año. Los fondos permiten al agente de transferencias mantener un registro secundario de acciones en las cadenas de bloques Stellar o Ethereum.

En febrero de 2023, el banco central de Hong Kong ofreció una donación inaugural de 100 millones de dólares. bono verde tokenizado o de inversión sostenible. Mientras tanto, en abril, el banco de inversión francés Credit Agricole CIB y el banco sueco SEB acordaron desarrollar una plataforma basada en blockchain para bonos tokenizados.

Por último, el 8 de septiembre, la Reserva Federal de Estados Unidos liberado un documento de trabajo completo que profundiza en la tokenización de activos y los activos ponderados por riesgo. En resumen, el documento establece que la tokenización, similar a las monedas estables, incorpora cinco componentes fundamentales: una cadena de bloques, un activo de referencia, una metodología de valoración, almacenamiento o custodia y procedimientos de reembolso.

Por lo tanto, a medida que más y más personas, entidades importantes del mercado e inversores sigan entendiendo las inmensas ventajas tecnológicas y financieras que poseen los RWA tokenizados, será interesante ver cómo evoluciona y crece este mercado aún incipiente.

Fuente Traducida desde cointelegraph.com